Limiteds & Steuern

Steuerrechtliche Grundlagen: Steuerpflicht in UK oder DE

Eine Firma – zwei Staaten. Die allererste Frage, die sich im Hinblick auf die steuerliche Behandlung stellt, lautet: Wo muss eine Limited Company ihre Steuern entrichten? Und die zweite, die sich gleich anschließt: Muss sie womöglich gleich zweimal Steuern – in England und in Deutschland – bezahlen?

Um die Verwirrung perfekt zu machen, wirbt ein nicht unerheblicher Teil von Gründungsanbietern, die sich explizit an deutsche Kunden wenden, mit den englischen Steuersätzen. England wird nicht selten als regelrechtes Steuersparparadies dargestellt, das England allerdings in dieser Form gar nicht ist, zumindest nicht im Vergleich zu anderen Ländern.

Steuerrechtliche Grundlagen

Für eine englische Limited Company gilt zunächst ganz regulär das englische Steuerrecht. Jede Gesellschaft, die in bzw. von Deutschland aus tätig wird, ist allerdings auch an die deutschen Steuergesetze gebunden. Da weder England noch Deutschland etwas gegen Steuereinnahmen einzuwenden haben, Streitigkeiten aber anderseits vermieden werden sollen, bedurfte es deshalb bereits vor längerer Zeit einer Regelung, die sich transnationalen Fällen widmet. Sei es, dass es sich um Firmen handelt, die in beiden Staaten tätig sind, oder auch um natürliche Personen, die in irgendeiner Form zwischen England und Deutschland pendeln.

Verhindert werden sollte, dass sich durch eine Tätigkeit oder einen wechselnden Aufenthalt in beiden Staaten eine doppelte Steuerbelastung ergibt. Ebenso wenig waren allerdings auch Schlupflöcher erwünscht, die dazu führen konnten, dass weder in England noch in Deutschland Steuern bezahlt werden.

Doppelbesteuerungsabkommen Großbritannien Deutschland (DBA 67/70, double taxation treaty)

Bereits 1964 wurde deshalb zwischen Großbritannien und Deutschland ein „Abkommen zur Vermeidung der Doppelbesteuerung und zur Verhinderung der Steuerverkürzung“ (DBA) abgeschlossen. Das DBA ist vom Wesen her ein völkerrechtlicher Vertrag, der die Aufteilung der Besteuerung zwischen beiden Ländern regelt und der sowohl für natürliche Personen als auch für Gesellschaften gilt.

Er trat 1967 in Kraft und wurde 1970 durch ein Revisionsprotokoll weiter verfeinert. Das DBA 67/70 besitzt seither in dieser Form auch heute noch Gültigkeit.

Deutsche Abgabenordnung (AO)

Die deutsche Abgabenordnung, insbesondere § 2 AO, bedingt, dass Doppelbesteuerungsabkommen – egal mit welchem Land – den deutschen Steuergesetzen vorgehen. Die deutschen Steuergesetze schließen sich dem DBA an. Die Regelungen zur Besteuerung von Limited Companies sind zunächst also im DBA zu finden und nicht in den deutschen oder englischen Steuergesetzen.

§ 2 (AO) Vorrang völkerrechtlicher Vereinbarungen

Verträge mit anderen Staaten im Sinne des Artikels 59 Abs. 2 Satz 1 des Grundgesetzes über die Besteuerung gehen, soweit sie unmittelbar anwendbares innerstaatliches Recht geworden sind, den Steuergesetzen vor.

Satzungssitz und Verwaltungssitz

Gleichwohl das Doppelbesteuerungsabkommen sehr komplex und selbst für einen regulären deutschen Steuerberater auf Anhieb nur schwer zu durchschauen ist, reduziert sich dessen Kernaussage auf eine recht einfache Formel: Es kommt in steuerlichen Fragen nicht auf die Lage von (Miet-)Adressen oder Bankkonten an, sondern auf den Ort, von dem aus eine Gesellschaft gelenkt wird und von wo aus sich die Willensbildung vollzieht.

DBA GB 67/70 Art. II Abs. 1 Buchst. H Unterabschnitt iii:

(iii) Ist nach Unterabsatz (i) eine juristische Person in beiden Gebieten ansässig, so gilt sie als in dem Gebiet ansässig, in dem sich der Ort ihrer tatsächlichen Geschäftsleitung befindet. Dasselbe gilt für Personengesellschaften und andere Personenvereinigungen, die nach den für sie maßgebenden innerstaatlichen Gesetzen keine juristischen Personen sind.

Diese Definition führt dazu, dass sich die Bedeutung des Ausdrucks „Firmensitz“ zweiteilt und von der umgangssprachlichen Bedeutung abweicht. Denn auch wenn die Geschäftsleitung einer Limited in Deutschland ansässig ist, „sitzt“ die Limited ja nach wie vor in England. So steht es zumindest auf dem Papier – in der Satzung der Gesellschaft. Dieser Sitz wird deshalb auch als Satzungsitz bezeichnet.

Ein englischer Satzungssitz ist bei Limited Companies dabei zwingend notwendig. Denn ohne englischen Satzungssitz wäre sie auch keine Kapitalgesellschaft nach englischem Recht. Eine Kapitalgesellschaft mit Satzungssitz in Deutschland wäre stets eine deutsche GmbH oder AG. Eine Gesellschaft mit Satzungssitz Frankreich wäre eine S.A.R.L. (Société à responsabilité limitée, französische GmbH). Der Satzungssitz einer Firma bestimmt also das (Gesellschafts-)Recht, nach dem sich eine Gesellschaft konstituiert. Er kann nicht verlegt werden, ohne dass die Gesellschaft sich auflöst.

Der Sitz der Geschäftsleitung, der so genannte Verwaltungssitz, hingegen schon. Er bedingt nach dem DBA die steuerliche Ansässigkeit.

Der Verwaltungssitz definiert sich dabei in der Regel – wobei es durchaus auch Ausnahmen gibt – über den permanenten Wohnsitz des Geschäftsführers. Sind bei einer Limited Company also nur Direktoren mit deutscher Meldeadresse eingetragen, so ist anzunehmen, dass sich auch der Verwaltungssitz der Gesellschaft damit in Deutschland befindet. Es sei denn, der Fall liegt tatsächlich anders und es gibt dafür auch entsprechende Belege.

Beispiel: Heribert Müller wohnt in München und gründet per Agentur eine englische Limited Company mit einem registered office in London. Der Satzungssitz seiner Firma ist zwingend England, ansonsten wäre die Gesellschaft keine Gesellschaft nach englischem Recht. Herr Müller leitet die Firma aber von München aus. Der Verwaltungssitz der Gesellschaft ist damit München und Deutschland.

Die Firma hat somit zwei Sitze: Den Satzungssitz in Großbritannien und den Verwaltungssitz in Deutschland. Entsprechend des DBA ist die „deutsche Limited“ des Herrn Müller uneingeschränkt in Deutschland steuerpflichtig und nicht in Großbritannien.

Steuerarten in Deutschland

In Deutschland wird eine Limited Company in der Praxis genauso besteuert wie eine deutsche GmbH, da im deutschen Steuerrecht Kapitalgesellschaft gleich Kapitalgesellschaft ist, und die Herkunft und das (Gesellschafts-)Recht, nach dem diese gegründet wurde, unerheblich ist, solange sich der Verwaltungssitz der Firma in Deutschland befindet.

Prinzipiell ist bei der steuerlichen Betrachtung einer Limited Company zu unterscheiden zwischen Steuern auf Gesellschaftsebene und Steuern auf Gesellschafterebene (Shareholder). Sowohl die Limited Company als auch der oder die Inhaber einer Firma sind völlig getrennte Steuersubjekte für sich.

Jede Limited Company hat ihre eine eigene Steuernummer und jeder Inhaber ebenfalls – wobei als Anteilseigner sowohl natürliche als auch juristische Personen in Frage kommen. Letztere finden sich bei Holding-Konstruktionen, bei der eine Dachgesellschaft Anteile an einer oder mehreren Tochtergesellschaften hält.

Die Gewinne einer Firma werden zunächst auf Firmenebene versteuert, die den folgenden Steuerarten unterliegen:

- Körperschaftssteuer

- Gewerbesteuer

- Umsatzsteuer (sofern nicht nach § 19 UstG befreit)

Die an die Gesellschafter ausgeschütteten Gewinne unterliegen als Kapitalertrag der Abgeltungssteuer, die fest 25% beträgt.

Daneben existiert ebenfalls getrennt der Geschäftsführer der Gesellschaft und eventuelle Angestellte, die ihr Einkommen im Rahmen der Lohnsteuer versteuern. Ein Geschäftsführer kann allerdings auch als freier Berater tätig sein, ohne dass ein Angestelltenverhältnis begründet wird, ebenso kann eine Firma mit freien Mitarbeitern arbeiten. In diesem Fall werden diese Bezüge auf Einkommensteuerbasis versteuert.

Steuern bei einer Ltd. & Co KG

Die steuerliche Struktur einer Ltd. & Co KG unterscheidet sich grundlegend von der eine reinen Limited, da bei einer Ltd. & Co KG nur die Kommanditgesellschaft finanziell aktiv ist, bei der die Gewinne an die Gesellschafter der KG weitergeleitet werden und auf Gesellschaftsebene nicht der Körperschaftsteuer unterliegen. Jeder Gesellschafter versteuert seine Gewinne dann im Rahmen seiner Einkommensteuererklärung, bzw. sind es nur die Kommanditisten, die Geld erhalten, da die Limited als Komplementärin keine Vergütung erhält.

Auf Gesellschaftsebene werden bei einer Ltd. & Co KG fällig:

- Körperschaftssteuer

- Gewerbesteuer

Körperschaftssteuer

Als Körperschaftsteuer wird die Einkommenssteuer für oder von juristischen Personen bezeichnet, insbesondere auch Kapitalgesellschaften. Der Körperschaftssteuer unterliegt jede juristische Person im Sinne des § 1 KStG. Zu versteuern ist entsprechend der Gewinn, den die Firma durch ihre Tätigkeiten erwirtschaftet hat. Was genau als Gewinn oder Einkommen gilt, und wie dieses zu ermitteln ist, bestimmt sich nach den Vorschriften des Einkommenssteuergesetzes (EStG) und nach den Vorschriften des Körperschaftssteuergesetzes (KStg).

Der Körperschaftssteuersatz ist in Deutschland nicht wie die Einkommensteuersätze vom Gewinn abhängig, sondern er beträgt für Kapitalgesellschaften fest 15%, unabhängig von der Höhe des Gewinns und unabhängig davon, ob der Gewinn an die Gesellschafter ausgeschüttet oder thesauriert, also in der Firma belassen wird.

Die Körperschaftssteuer muss also auch entrichtet werden, wenn die Gewinne einbehalten und nicht ausgeschüttet werden. Zusätzlich wird seit 1995 ein Solidaritätszuschlag von 5,5 % auf die Körperschaftssteuer erhoben.

Das Finanzamt setzt die zu entrichtende Körperschaftssteuer durch einen Steuerbescheid nach Abgabe der Steuererklärung fest, die ebenso wie die Einkommensteuererklärung bei natürlichen Personen Ende Mai des Folgejahres abgegeben werden muss. Wird die Gesellschaft durch einen Steuerberater vertreten, kann diese Frist bis um ein Jahr verschoben werden. Fällig wird die Körperschaftssteuer dann einen Monat nach Zustellung des Bescheids durch das Finanzamt.

Prinzipiell sind bereits im laufenden Jahr jeweils am 10. März, 10. Juni, 10. September und am 10. Dezember Vorauszahlungen zu leisten – sofern Gewinne anfallen oder zu erwarten sind.

Bei neugegründeten Firmen im ersten Geschäftsjahr orientiert sich die Vorauszahlung an Schätzungen bezüglich des zu erwartenden Gewinns, die die Inhaber oder der Geschäftsführer einer Firma selbst vornehmen und diese dann dem Finanzamt mitteilen. Der zu erwartenden Gewinn wird also nicht etwa vom Finanzamt geschätzt, sondern die Grundlage für die Festlegung der Vorauszahlungen im ersten Geschäftsjahr sind die eigenen Angaben.

Gewerbesteuer

Die Gewerbesteuer wird auf die Erträge von allen Gewerbebetrieben erhoben. Bemessungsgrundlage für die Gewerbesteuer ist der Gewerbeertrag, der sich aus dem Gewinn zusammensetzt, der durch die Körperschaftssteuerberechnung ermittelt wurde und der um bestimmte Beträge erhöht oder vermindert werden kann (Hinzurechnungen nach § 8 GewStG oder Kürzungen entsprechend § 9 GewStG).

Die Gewerbesteuer wird in zwei Stufen ermittelt. Zunächst wir der Gewerbeertrag mit der so genannten Steuermesszahl multipliziert. Bei Kapitalgesellschaften beträgt diese Steuermesszahl konstant und unabhängig vom Gewinn 3,5 %. Seit Inkrafttreten der Unternehmenssteuerreform 2008 liegt auch bei Personengesellschaften und damit bei Ltd. & Co KGs ist diese Messzahl bei 3,5 %.

Gewerbeertrag (€) x Messzahl = Gewerbesteuermessbetrag (€)

Da die Gewerbesteuer den Gemeinden zufließt, die über einen unterschiedlichen finanziellen Appetit verfügen, schlägt sich das auch in der Berechnung der Gewerbesteuer nieder: Der wie skizziert ermittelte Gewerbesteuermessbetrag wird dazu mit dem so genannten Hebesatz multipliziert, den jede Gemeinde individuell festlegt und der regional sehr unterschiedlich ausfallen kann. Das Produkt ergibt dann (endlich) die zu entrichtende Gewerbesteuer:

Gewerbesteuermessbetrag (€) x Hebesatz = Gewerbesteuer (€)

Beim Hebesatz für die Gewerbesteuer gibt es ein deutliches Stadt-Land-Gefälle. So hat München einen Hebesatz von 490, die Gemeinden im Münchner Umland liegen zwischen 280 und 350. Mittelgroße Städte haben in Deutschland in der Regel einen Hebesatz zwischen 350 und 450. Das deutsche Maximum ist neben München nur noch im Frankfurter Raum und im westfälischen Bottrop anzutreffen.

Im Gegensatz zur Körperschaftssteuer verminderte die Gewerbesteuer bis Ende 2007 den Gewinn eines Unternehmens, denn sie war als Betriebsausgabe abzugsfähig (In-Sich-Abzugsfähigkeit). Zur korrekten Ermittlung der Gewerbesteuer musste diese also bereits beim Gewerbeertrag berücksichtigt werden, so dass sich die Ermittlung mathematisch deutlich verkompliziert. Da die Abzugsfähigkeit seit dem Wirtschaftsjahr 2008 nicht mehr gegeben ist, bleibt es bei der vorgeführten einfachen Multiplikation.

Mehrwertsteuer / Umsatzsteuer

Umsatzsteuer und Mehrwertsteuer: Beide Begriffe werden im deutschen Sprachgebrauch – mit Ausnahme der Schweiz – synonym gebraucht. Es gibt also keinen Unterschied zwischen Mehrwerts- und Umsatzsteuer, sondern beide Begriffe bezeichnen ein und dieselbe Steuerart.

Im Gegensatz zu andern Steuerarten ist die Umsatzsteuer eine indirekte Steuer, denn Sie wird vom Endverbraucher getragen, aber nicht bei diesem, sondern beim Unternehmen als Steuerschuldner erhoben. Sie ist also letztlich ein Durchlaufposten, der dem Finanzamt und nicht dem Unternehmer zusteht. Der Unternehmer kassiert lediglich für das Finanzamt die Umsatzsteuer, die der Endkunde entrichtet.

Die rechtliche Grundlage dazu bildet das Umsatzsteuergesetz (UStG). Die Umsatzsteuer ist dabei rechtsformneutral. Besteuert werden Lieferungen oder Leistungen von Unternehmen oder Unternehmern im Sinne des § 2 UStG, die in Deutschland gegen Entgelt erbracht werden.

§ 2 UStG Unternehmer, Unternehmen

(1) Unternehmer ist, wer eine gewerbliche oder berufliche Tätigkeit selbstständig ausübt. Das Unternehmen umfasst die gesamte gewerbliche oder berufliche Tätigkeit des Unternehmers. Gewerblich oder beruflich ist jede nachhaltige Tätigkeit zur Erzielung von Einnahmen, auch wenn die Absicht, Gewinn zu erzielen, fehlt oder eine Personenvereinigung nur gegenüber ihren Mitgliedern tätig wird.

Der Steuersatz beträgt seit dem 01.01.2007 19% mit Ausnahme bestimmter in § 12 UStG definierter Leistungen, die mit 7% besteuert werden. Anders als bei der Körperschafts- oder Gewerbesteuer ist für die Frage, ob ein Umsatz der deutschen Umsatzsteuer unterliegt, der Ort der Leistungserbringung maßgebend.

Kleinunternehmerregelung nach § 19 UStG

Erzielt ein Unternehmer oder Unternehmen Umsätze in nur geringen Umfang, verzichtet das Finanzamt auf die Erhebung und die Abführung der Umsatzsteuer. Diese Regelung wird auch als so genannte Kleinunternehmerregelung nach § 19 UStG bezeichnet, und kann bei Kapitalgesellschaften ebenso angewandt werden, wie bei Einzelunternehmern oder Personengesellschaften.

Die Kleinunternehmerregelung ist keine Steuerbefreiung im eigentlichen Sinne sondern eine Verzichtsvorschrift zugunsten des Unternehmers bei kleineren Umsätzen. Macht ein Unternehmer oder ein Unternehmen davon Gebrauch, darf er oder die Gesellschaft allerdings auch keine Umsatzsteuer bei seinen Kunden erheben.

Die Kleinunternehmerregelung greift immer dann, wenn der gesamte Jahresumsatz des vorangegangen Jahres weniger als 17.500 EUR beträgt und im laufenden Kalenderjahr die 50.000 EUR-Grenze nicht überschritten wird. Die Umsatzgrenze des laufenden Kalenderjahres ist dabei realistisch zu Beginn des Jahres zu schätzen. Stellt sich am Ende des Jahres heraus, dass die EUR 50.000 Grenze überschritten wurde, kann dennoch die Kleinunternehmerregelung beansprucht werden.

Umsatzsteuer ist in diesem Falle nicht zu entrichten, unter der Voraussetzung, dass plausibel dargelegt werden kann, dass ein Umsatz in diese Höhe zu Beginn des Jahres bzw. zum Zeitpunkt der Schätzung des voraussichtlichen Umsatzes noch nicht absehbar war. Allerdings ist ab dann im folgendem Jahr auf die Umsätze auch die Umsatzsteuern zu erheben und dem Finanzamt abzuführen.

Bei Neugründungen und Limited Companies im ersten Geschäftsjahr kann mangels Vorjahresumsatz der Umsatz des Vorjahres überprüft nicht ermittelt werden. Im Gründungsjahr kommt es daher auf die voraussichtliche Umsatzgrenze des Gründungsjahres an. Diese ist zu schätzen und auf einen Jahreswert hochzurechnen. Auch im zweiten Jahr der Gründung ist die Umsatzgrenze des Gründungsjahres hochzurechnen, diesmal jedoch nicht mit den geschätzten Werten, sondern mit dem tatsächlich im Gründungsjahr (dann Vorjahr) erzielten Umsatz.

Corporation Tax UK

Anders als in Deutschland und den meisten anderen EU-Ländern ist in England der Körperschaftsteuersatz (Corporation Tax Rate) progressiv und richtet sich nach den zu versteuernden Gewinnen. Jede Limited Company hat einen Steuerfreibetrag von £ 10.000 (etwa 15.000 EUR). Bis zu dieser Grenze wird keine Körperschaftssteuer erhoben.

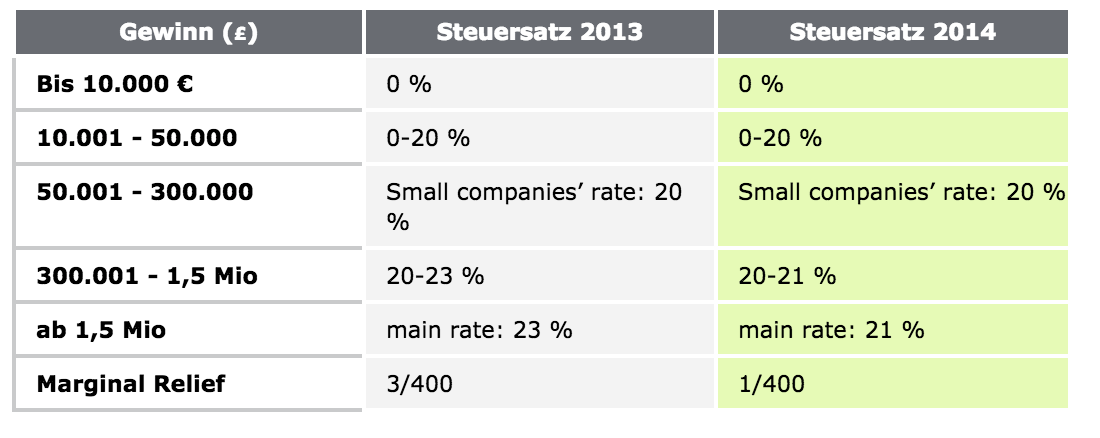

Bei Companies mit einem Jahresgewinn zwischen £ 10.001 und £ 50.000 steigt der effektive Steuersatz progressiv auf 20 % an. Im Bereich zwischen £ 50.001 und £ 300.000 beträgt er konstant 20 %. Ab £ 300.001 steigt er weiter bis auf 23 % bzw. 21 %bei £ 1,5 Mio Gewinn, womit der maximale Satz (main rate) erreicht ist, der auch bei höheren Gewinnen konstant bleibt.

Grenzwertermäßigung (Marginal Relief)

Das englische Steuersystem arbeitet in den dynamischen Bereichen des Körperschaftssteuersatzes mit einer Grenzwertermäßigung (Marginal Relief). Das bedeutet, dass bereits ab £ 10.001 der Steuersatz von 20 % anzuwenden ist, die abzuführende Steuer allerdings durch den Marginal Relief vermindert wird, der vom Regelsatz abgezogen wird. Der Marginal relief beträgt dabei aktuell 1/400 der Differenz des oberen Grenzwertes und dem angefallenen Gewinn.

Miet-Direktoren zum „Steuern sparen“

Bei der Recherche im Internet trifft man früher oder später auf Anbieter, die für in Deutschland ansässige Steuersparfreunde, die partout in England versteuern wollen, doch noch eine Lösung parat haben: Ist keine reale Betriebsstätte mit Geschäftsleitung in England vorhanden, wird eben kurzerhand eine Attrappe inklusive Geschäftsführer zur Verfügung gestellt.

Das bedeutet, es wird ein englischer – genauer: ein in England ansässiger Geschäftsführer – bezahlt, und zwar zunächst nur dafür, dass er in den Papieren der Firma aufgeführt ist (Nominee Director). Ein Nominee Director unterscheidet sich von einem realen Director dadurch, dass er keinerlei Tätigkeit entfaltet, sondern zeitlebens ein reiner Statist bleibt.

Mit einem solchen Miet-Director lässt sich wesentlich glaubhafter und plausibler vermitteln, dass die Geschäftsleitung der Firma in England angesiedelt ist, bzw. kommen Fragen nach der Ansässigkeit damit erst gar nicht auf. Konstruktionen dieser Art werden nicht selten zu horrenden Summen angeboten, zuweilen bieten auch englische Buchhaltungs- und Steuerberatungsgesellschaften solche Services vergleichsweise unverblümt online an.

Für Verlagerung des Verwaltungssitzes nicht geeignet

Mietdirektoren sind für eine Verlagerung der Verwaltungssitzes nach England im steuerrechtlichen Sinne allerdings nicht ausreichend, weil die Dinge damit an sich unverändert belassen werden. Entfaltet der Mietdirektor keinerlei Tätigkeiten und wird die Firma de facto nicht von England, sondern von Deutschland aus geleitet, verbleibt die uneingeschränkte Steuerpflicht in Deutschland. Eine solche Konstruktion erfüllt dann den Tatbestand der Steuerverkürzung oder -hinterziehung in Deutschland. Deshalb werden solche Konstruktionen auch nie von in Deutschland ansässigen Anbietern angeboten.

Soll der Sitz einer Firma, die normalerweise in Deutschland uneingeschränkt steuerpflichtig wäre, ganz oder mit einzelnen Geschäftsbereichen nach England verlagert werden, so kommt man für eine legale und beständige Konstruktion nicht herum, eine tatsächliche, real existente Betriebsstätte in England zu errichten mit einem de facto tätigen, in England ansässigen Geschäftsführer.

Man muss sich hier mit der Idee anfreunden, einen Teil der Steuerersparnis in ein reales Büro zu investieren, jedenfalls wenn eine steuerrechtlich einwandfreie und legale Lösung anstrebt wird. Oft zehren die Kosten dafür dann die Ersparnis auf, so dass Steuern sparen in England zwar in gewissem Rahmen möglich ist, aber insgesamt eine eher mühselige Angelegenheit bleibt.